税制改正大綱「外形標準課税」を読んでみた ~ここは押さえておいたほうが良いかも!?~

2023年12月14日に政府与党の「令和6年度税制改正大綱」(以下「大綱」)が公表されました。

今回はそのうち「外形標準課税の改正」について考えてみました。

以下では、大綱をベースに推定される一般的な法人(株式会社(内国法人)で、収入金課税方式以外の方法により課税される法人)における課税関係を記載していますが、実際の適用関係については法令に基づいて確認する必要があります。

1. 何が変わる?

今回の改正では外形標準課税の適用対象法人が見直されます。

具体的には、資本金額が1億円以下であっても、①資本金+資本剰余金の合計額が10億円超である一定の法人や、②一定の大法人の100%子法人等については外形標準課税の対象とされます。

上記には、各種例外措置がありますが、それについては後述します。

2. なんで改正されるの?

改正について考えるにあたって、その背景を考えてみます。

改正の背景は、総務省の地方法人課税に関する検討会の文書や税制改正大綱の前文に記載があります。これらによると、次の2つの問題意識があるようです。

まず1つ目が、「減資」の問題です。

外形標準課税は平成16年度に導入されました。対象となる法人は資本金1億円以上の法人ですが、これはもともと「大法人を対象にする」という趣旨です。

ただ、「大法人」の目安として「資本金」という「ものさし」を使用している結果、「減資して外形標準課税を回避する」ケースが続出、対象法人数が3分の2程度になっていると指摘されています。

〈イメージ〉

■総務省「地方法人課税に関する検討会 第2次中間整理(令和5年11月)」

外形対象法人数の減少について、外形対象法人数の増減に係る要因をサンプル調査したところ、様々な減少要因のうち、「減資によるもの」が59.4%と最も多く、「合併に伴う解散」が19.0%と2番目に多いとの結果であった。

2つ目が、「100%子会社への対応」です。

外形標準課税の対象から資本金1億円以下の法人を除外しているのは、「中小法人を対象から外す」という趣旨です。

ただ、現状では、大企業の100%子会社であっても、その資本金が1億円であれば外形標準課税の対象となりません。その法人は企業グループの中で大企業である親法人の信用力のもとで一体として活動していたりするわけです。そうした法人まで「中小法人」として外形標準課税の対象から除外する必要はないのではないか、という発想です。

では、大綱の具体的な内容を見ていきましょう

3. 減資への対応

まずは「減資」への対応です(大綱の該当箇所の抜粋はこちら)。

① 減資への対応

✓前事業年度に外形標準課税の対象であった場合…(A)、

✓当該事業年度に 資本金1億円以下になっていても(≒減資しても)、

✓資本金+資本剰余金の合計額 > 10億円 の場合には、

外形標準課税の対象とする

要は「減資封じ」ですね。ただ、「前事業年度に外形標準の対象であった場合」とありますので、改正前に「対象外」である法人については、このルールは適用されません。新設法人についても同様です。要は新たに減資した法人についてのみ、この網をかぶせる、ということのようです。

上記取扱いは2025年4月1日以後開始事業年度から適用されます。

となると、「その前に減資してしまえ」とするケースが想定されます。これについては、以下の対応措置があります。

② 施行日前の駆け込み減資への対応

この部分の大綱の記載はかなり読みにくいです。

結論だけ、ざっくり書くなら、

「駆け込み減資対応措置があるが、公布日の前日までに減資をして資本金が1億円未満となった場合には、この措置は適用されない」

ということです。

もう少し細かく見ていきます(細かい内容が不要な方は下記4.にスキップしてください)。

ここでは、施行日以後最初に開始する事業年度については、上記(A)の「前事業年度」の部分が「公布日を含む事業年度の前事業年度」とされています。この結果、3月決算法人でいえば2023年3月に外形標準課税が適用されていた法人については、原則として「駆け込み減資」による「外形標準課税外し」ができないことになります。

ただし、これには緩和措置があります。それは、公布日の前日に資本金が1億円以下となっていた場合には、上述の「公布日を含む事業年度の前事業年度」につき、「公布日以後最初に終了する事業年度」にするというものです。

結果として、公布日の前日までに減資をして資本金が1億円未満となった場合には、この措置は適用されないことになります

結局「駆け込み減資」が有効な対応策になってしまうわけですが、駆け込み減資が有効な期間は極めて限定されている、ということになります。

(参考: 総務省資料)

となると、減資を検討している法人にとっては、「公布日はいつか」という点が気になるところです。

③ 改正法の公布日

毎年度の税制改正に係る法律(通例では「所得税法等の一部を改正する法律案」)は、3月31日に公布されるのが通例です。しかしながら令和6年3月31日は日曜日です。

過去の例を見ると、3月31日が日曜日の場合、その前の土曜日(3月30日)又は金曜日(3月29日)に公布されています(2013年と2019年)。

全部まとめておさらいすると、

公布日(2024年3月30日?)以後に減資をして資本金が1億円未満となっても、資本金と資本剰余金の合計額が10億円超の場合には、外形標準課税の対象となる

ということです。

4. 大法人の100%子法人等

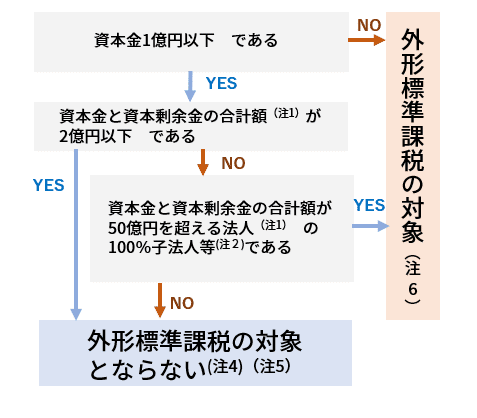

次に、大法人の100%子法人等の取扱いです。大綱の内容を、フローチャートで示すと次のようになります。

(注1)公布日以後に、当該100%子法人等がその 100%親法人等に対して資本剰余金から配当を行った場合においては、当該配当に相当する額を加算した金額

(注2)非課税又は所得割のみで課税される法人等(≒外形標準課税の対象外である法人)である場合を除く

(注3)当該法人による法人税法に規定する完全支配関係がある法人及び100%グループ内の複数の特定法人に発行済株式等の全部を保有されている法人

(注4)上記3.により外形標準課税の対象となる法人を除く

(注5)産業競争力強化法の特別事業再編計画(仮称)の認定を受けた認定事業者が買収した一定の法人を除く

(注6)納税額の激変緩和措置あり

〇 駆け込み資本剰余金配当?

上図に「資本金と資本剰余金の合計額が2億円以下」とあります。

そこで、「資本剰余金を配当して2億円以下にする」という対策が想定されます。100%親子間であれば資本剰余金は無税で配当できるからです。

これについては、上記(注1)にあるように、公布日以後に100%子法人から親法人に対して行った資本剰余金の配当を行った場合は、子法人等の資本剰余金の額に足し戻す、という措置が取られます。

ただ、こちらの措置、「公布日以後」の資本剰余金に対して適用されるので、換言すれば公布日前の資本剰余金の配当については足し戻しが不要とも読めます(最終的には法令の確認が必要です)。

今後、「駆け込み資本剰余金配当」を検討する企業もありそうです。

5. おわりに

上記では、税制改正大綱をベースに、外形標準課税の改正についてまとめました。

このうち、上記4.の大法人の100%子法人に対する改正は、対象となる法人も相当数あるのではないかと思われます。

ただ、現段階では、大綱が発表されたのみなので、個別的な取扱いについては必ずしも明らかになっていない部分があります。

今後、法令の公布を待って、詳細を確認することが必要です

【参考1】 与党税制改正大綱 p.19

(2) 外形標準課税

法人事業税の外形標準課税は、平成16年度に資本金1億円超の大法人を対象に導入され、平成27、28年度税制改正において、より広く負担を分かち合い、企業の稼ぐ力を高める法人税改革の一環として、所得割の税率引下げとあわせて、段階的に拡大されてきた。外形標準課税の対象法人数は、資本金1億円以下への減資を中心とした要因により、導入時に比べて約3分の2まで減少している。このような減資には、損失処理等に充てるためではなく、財務会計上、単に資本金を資本剰余金へ項目間で振り替える減資を行っている事例も存在する。また、組織再編等の際に子会社の資本金を1億円以下に設定することにより、外形標準課税の対象範囲が実質的に縮小する事例も生じている。企業の稼ぐ力を高める法人税改革の趣旨や、地方税収の安定化・税負担の公平性といった制度導入の趣旨を踏まえ、中堅・中小企業のM&Aやスタートアップへの影響が生じないよう配慮しつつ、外形標準課税の適用対象法人のあり方について制度的な見直しを行う。まず、減資への対応として、現行基準(資本金1億円超)は維持しつつ、外形標準課税の対象である大法人に対する補充的な基準を追加する。具体的には、前事業年度に外形標準課税の対象であった法人が資本金1億円以下になった場合でも、資本金と資本剰余金の合計額が10億円を超える場合には外形標準課税の対象とする。なお、このように今回の見直しは、外形標準課税の対象を中小企業に広げるものではない。加えて、親会社の信用力等を背景に事業活動を行う子会社への対応として、資本金と資本剰余金の合計額が50億円を超える法人等の100%子法人等のうち、資本金が1億円以下であって、資本金と資本剰余金の合計額が2億円を超えるものを外形標準課税の対象とする。また、今後の外形標準課税の適用対象法人のあり方については、地域経済・企業経営への影響も踏まえながら引き続き慎重に検討を行う。

【参考2】 与党税制改正大綱 p.76①

(地方税)

(1) 外形標準課税

① 減資への対応

イ 外形標準課税の対象法人について、現行基準(資本金又は出資金(以下 単に「資本金」という。)1億円超)を維持する。ただし、当分の間、当該事業年度の前事業年度に外形標準課税の対象であった法人であって、当該事業年度に資本金1億円以下で、資本金と資本剰余金(これに類するものを含む。以下単に「資本剰余金」という。)の合計額(以下「資本金と資本剰余金の合計額」という。)が10億円を超えるものは、外形標準課税の対象とする。

ロ 施行日以後最初に開始する事業年度については、上記イにかかわらず、公布日を含む事業年度の前事業年度(公布日の前日に資本金が1億円以下となっていた場合には、公布日以後最初に終了する事業年度)に外形標準課税の対象であった法人であって、当該施行日以後最初に開始する事業年度に資本金1億円以下で、資本金と資本剰余金の合計額が10億円を超えるものは、外形標準課税の対象とする。

ハ その他所要の措置を講ずる。

(注)上記の改正は、令和7年4月1日に施行し、同日以後に開始する事業年度から適用する。

【参考3】 与党税制改正大綱 p.76②

(地方税)

(1) 外形標準課税

(中略)

② 100%子法人等への対応

イ 資本金と資本剰余金の合計額が50億円を超える法人(当該法人が非課税又は所得割のみで課税される法人等である場合を除く。)又は相互会社・外国相互会社(以下「特定法人」という。)の100%子法人等のうち、当該事業年度末日の資本金が1億円以下で、資本金と資本剰余金の合計額(公布日以後に、当該100%子法人等がその100%親法人等に対して資本剰余金から配当を行った場合においては、当該配当に相当する額を加算した金額)が2億円を超えるものは、外形標準課税の対象とする。

(注)上記の「100%子法人等」とは、特定法人との間に当該特定法人による法人税法に規定する完全支配関係がある法人及び100%グループ内の複数の特定法人に発行済株式等の全部を保有されている法人をいう。

ロ 産業競争力強化法の改正を前提に、令和9年3月31日までの間に同法の特別事業再編計画(仮称)の認定を受けた認定特別事業再編事業者(仮称)が、当該認定を受けた計画に従って行う一定の特別事業再編(仮称)のための措置として他の法人の株式等の取得、株式交付又は株式交換を通じて当該他の法人を買収し、その買収(一定のものに限る。)の日以降も引き続き株式等を有している場合には、当該他の法人(当該認定特別事業再編事業者(仮称)が当該計画の認定を受ける前5年以内に買収した法人を含む。以下「他の法人等」という。)が行う事業に対する法人事業税については、当該買収の日の属する事業年度からその買収の日以後5年を経過する日の属する事業年度までの各事業年度においては、外形標準課税の対象外とする。ただし、当該他の法人等が、現行基準(資本金1億円超)又は上記①により外形標準課税の対象である場合は、特例措置の対象から除外する。

ハ 上記イにより、新たに外形標準課税の対象となる法人について、外形標準課税の対象となったことにより、従来の課税方式で計算した税額を超えることとなる額のうち、次に定める額を、当該事業年度に係る法人事業税額から控除する措置を講ずる。

(イ)令和8年4月1日から令和9年3月31日までの間に開始する事業年度当該超える額に3分の2の割合を乗じた額

(ロ)令和9年4月1日から令和10年3月31日までの間に開始する事業年度当該超える額に3分の1の割合を乗じた額

ニ その他所要の措置を講ずる。

(注)上記の改正は、令和8年4月1日に施行し、同日以後に開始する事業年度から適用する。

#中央経済社 #話題のテーマ #税務 #税法 #地方税 #外形標準課税